|

Cómo rellenar el modelo 303 para autónomo y pymes |

Video tutorial: Como presentar tus impuestos con Contasimple - Modelo 303 IVA trimestral.

Te recomendamos que visualices los videos en Alta definición.

¿Qué es el IVA?

El IVA (Impuesto sobre el Valor Añadido) es un tributo de naturaleza indirecta, es decir, no se paga en función

del volumen de ingresos de una persona durante un periodo de tiempo determinado, como el impuesto de la Renta, si no que recae sobre

el consumo. Cada vez que adquirimos un bien o un servicio, además del precio del mismo pagamos el IVA correspondiente,

por lo general el 21% del precio del producto o servicio.

Todas las ventas de bienes y prestaciones de servicios efectuadas por empresarios y profesionales, así como las compras

intracomunitarias y las importaciones de bienes (siempre que no sean no sujetas o sujetas y exentas) están gravadas

por este impuesto.

En general, en cada liquidación se declara el IVA cobrado a los clientes, restando de éste el soportado en las compras

y adquisiciones a los proveedores, pudiendo ser el resultado tanto positivo como negativo o cero.

¿Quién está obligado a presentar el IVA?

La obligación o no de presentarlo viene determinada por la actividad que se realiza. La mayoría de actividades están sujetas

a IVA, es decir, obligan a recaudar el impuesto y presentar los modelos de IVA, pero existen ciertas actividades que por ley

se consideran exentas o no sujetas a IVA, como las actividades relacionadas con la formación, la sanidad o las primas de seguros

por nombrar algunas.

Todos los empresarios (ya sean autónomos, sociedades civiles (SCP), comunidades de bienes (CB) o sociedades mercantiles (SL o SA))

deben comunicar a la Agencia Tributaria en el momento de darse de alta de su actividad (mediante el modelo 036 o 037) su obligación

o no a presentar los modelos de IVA y actuar en consecuencia.

Si bien quien paga el impuesto es el consumidor final, son los empresarios (autónomos o sociedades) los que deben actuar como recaudadores

y liquidadores del impuesto.

Los empresarios y profesionales deben liquidar periódicamente el IVA a la Agencia Tributaria, generalmente de forma trimestral,

pero pudiendo ser mensual en casos excepcionales (grandes empresas, Registro de Devolución Mensual, etc.) y se realiza mediante el modelo 303.

Además, a final del año, deben presentar también un resumen anual mediante el modelo 390.

Qué es el Modelo 303

Mediante el modelo 303 los empresarios y profesionales comunican a la Agencia Tributaria el IVA que han

recaudado con sus ventas y el que han soportado con sus compras.

Si el resultado es positivo deben ingresar la diferencia en la Agencia Tributaria, y si es negativo y se

declara trimestralmente, el resultado se compensa en las declaraciones posteriores, salvo en el último

trimestre del año en el que se puede optar por solicitar la devolución de dicho importe o bien compensar

el saldo negativo en las liquidaciones posteriores.

El modelo 303 tiene un resumen anual, que es el modelo 390, que deben presentar la mayoría de empresarios que presentan el 303. Únicamente están exonerados un reducido colectivo, como veremos más adelante.

Plazos de presentación del modelo 303

- Primer trimestre: del 1 al 20 de abril.

- Segundo trimestre: del 1 al 20 de julio.

- Tercer trimestre: del 1 al 20 de octubre.

- Cuarto trimestre: del 1 al 30 de enero, en este periodo además debe presentarse el modelo 390, de resumen anual del IVA.

Si el último día del plazo es sábado o festivo el periodo de presentación termina el siguiente día hábil.

También debe destacarse que en caso de que el resultado sea positivo y se quiera realizarse el pago mediante domiciliación

bancaria el plazo para presentarlo finaliza 5 días antes de la fecha indicada.

Detalles del modelo

A continuación analizamos las diferentes casillas del modelo:

IVA Devengado

-

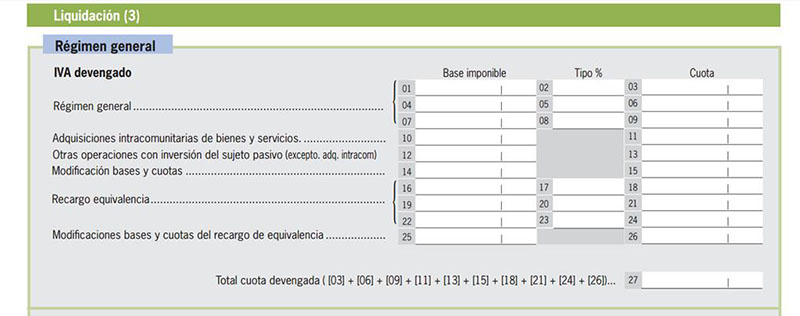

Casillas [01] a [09], Régimen General: se declara en las mismas el importe de la Base Imponible

de los conceptos con IVA de las facturas emitidas, con su correspondiente tipo de impositivo y su cuota

(IVA facturado). Se debe declarar por separado por tipos de IVA, es decir agrupando por IVA del 4%, del 10% y del 21%.

-

Casillas [10] y [11], Adquisiciones intracomunitarias de bienes y servicios: se declaran aquí las

adquisiciones intracomunitarias de bienes, de servicios y de bienes de inversión. Estos mismos importes se declaran

en las casillas [38] y [39], para que el efecto en la declaración sea neutro.

-

Casillas [12] y [13]: se acumulan en estas casillas el importe de las facturas recibidas con inversión del

sujeto pasivo que igualmente se declaran como IVA deducible en las casillas [28] y [29].

-

Casillas [14] y [15], Modificación de bases y cuotas: se declaran los importes de las facturas emitidas

rectificativas, se deben declarar con el signo que corresponda, si se trata de abonos deberán declararse con el signo menos.

-

Casillas [16] a [24], Recargo Equivalencia: se declara en las mismas el importe de la Base Imponible de las facturas emitidas en Recargo

de Equivalencia, con su correspondiente tipo de impositivo y su cuota (recargo facturado). Se debe declarar por separado por

tipos de Recargo de IVA, es decir agrupando por Recargo IVA del 0,5%, del 1,40% y del 5,20%.

-

Casillas [25] y [26], Modificación de bases y cuotas de recargo de equivalencia: se declaran los importes de las

facturas emitidas en recargo de equivalencia rectificativas, se deben declarar con el signo que corresponda, si se trata de

abonos deberán declararse con el signo menos.

-

Casilla [27], Total cuota devengada: es el resultado de sumar las casillas [03]+[06]+[09]+[11]+[13]+[15]+[18]+[21]+[24]+[26].

IVA Deducible

-

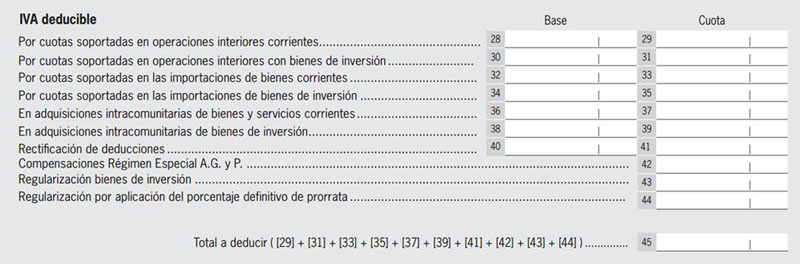

Casillas [28] y [29], Por cuotas soportadas en operaciones interiores corrientes: se acumulan en estas

casillas la suma de bases y cuotas de las facturas recibidas en operaciones corrientes, así como las bases y cuotas de

las facturas recibidas con inversión del sujeto pasivo, se declaran agrupando todos los tipos de IVA.

-

Casillas [30] y [31], Por cuotas soportadas en operaciones corrientes e bienes de inversión: se declaran

en estas casillas las bases y las cuotas de las facturas recibidas de bienes de inversión.

-

Casillas [32] y [33], Por cuotas soportas en las importaciones de bienes corrientes: se consignan los

importes de las bases y las cuotas de las facturas de importación de bienes corrientes, el IVA de estas facturas es el

que se paga en aduanas al realizar el despacho de la mercancía, mediante el modelo 031.

-

Casillas [34] y [35], Por cuotas soportas en las importaciones de bienes de inversión: se consignan los

importes de las bases y las cuotas de las facturas de importación de bienes de inversión, el IVA de estas facturas es el

que se paga en aduanas al realizar el despacho de los mencionados bienes, mediante el modelo 031.

-

Casillas [36] y [37], Adquisiciones intracomunitarias de bienes y servicios corrientes: bases y cuotas

de las facturas recibidas intracomunitarias de bienes y servicios corrientes.

-

Casillas [38] y [39], Adquisiciones intracomunitarias de bienes de inversión: bases y cuotas de las facturas

recibidas intracomunitarias de bienes de inversión.

-

Casillas [40] y [41], Rectificación de deducciones: se declaran en estas casillas los importes de las base y las cuotas de la factura recibidas (incluidos bienes de inversión) de importe negativo, que Contasimple trata como facturas rectificativas.

-

Casillas [42], Compensación régimen especial de agricultura, ganadería y pesca: se hará constar el importe

de las compensaciones satisfechas a sujetos pasivos acogidos al Régimen especial de la agricultura, ganadería y pesca,

después de aplicar, en su caso, la regla de prorrata.

-

Casilla [43], Regularización de bienes de inversión: en esta casilla se procede a ajustar las deducciones

de IVA de los bienes de inversión cuando no se hayan cumplido las condiciones que den derecho a su deducción, principalmente

plazo de años de afectación a la actividad. Se hará constar el resultado de la regularización de las deducciones por bienes

de inversión, incluyéndose, en su caso, la regularización de deducciones anteriores al inicio de la actividad. Si el

resultado de la regularización implica una minoración de las deducciones, se consignará con signo negativo.

-

Casilla [44], Regularización por aplicación del porcentaje definitivo de prorrata: se hará constar el

resultado de la regularización de las deducciones provisionales practicadas durante el ejercicio como consecuencia de

la aplicación del porcentaje definitivo de prorrata que corresponda. Se cumplimentará únicamente en el 4T o mes 12.

-

Casilla [45], Total a deducir: es el resultado sumar las casillas [29]+[31]+[33]+[35]+[37]+[39]+[41]+[42]+[43]+[44]

Información Adicional

-

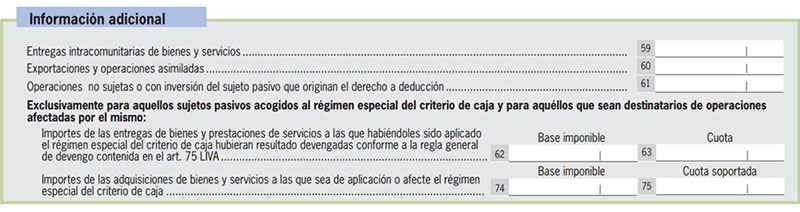

Casilla [59], Entregas intracomunitarias de bienes y servicios: se declara en esta casilla

el importe de las bases de las facturas emitidas del tipo intracomunitaria, ya sean venta de bienes o de servicios.

-

Casilla [60], Exportaciones y operaciones asimiladas: se declara el importe de las

exportaciones (ventas fuera de la UE) así como el importe delas operaciones con Ceuta, Melilla y Canarias.

-

Casilla [61], Operaciones no sujetas o con inversión del sujeto pasivo con derecho a

deducción: se recogen las bases de las facturas emitidas no sujetas a IVA o las sujetas pero que no

llevan IVA por la inversión del sujeto pasivo, es decir aquellas que por cumplir determinados requisitos

se emiten sin IVA y es quien recibe la factura quien tiene que liquidar ese IVA.

-

Casillas [62] y [63], Importe de las entregas de bienes y prestaciones de servicio a

las que habiéndoles sido aplicado el régimen especial de criterio de caja hubieran resultado devengadas

conforme a la regla general del devengo: se declaran en estas casillas las bases y las cuotas de las

facturas emitidas acogidas a criterio de caja, que se hubieran tenido que declarar si no hubieran estado

acogidas a este régimen.

-

Casilla [74] y [75], Importe de las adquisiciones de bienes y servicios a las que sea

de aplicación o afecte el régimen especial de criterio de caja: se recogerán en estas casillas las bases

y cuotas de las facturas recibidas a las que se les hubiera aplicado el criterio de caja, que se

hubieran tenido que declarar si no hubieran estado acogidas a este régimen.

Además de las casillas anteriores existe un apartado que debe cumplimentarse únicamente en el cuatro trimestre (4T)

por aquellos sujetos que estén exonerados de presentar el modelo 390. Este punto se trata con profundidad al final

de este tutorial.

Resultado

-

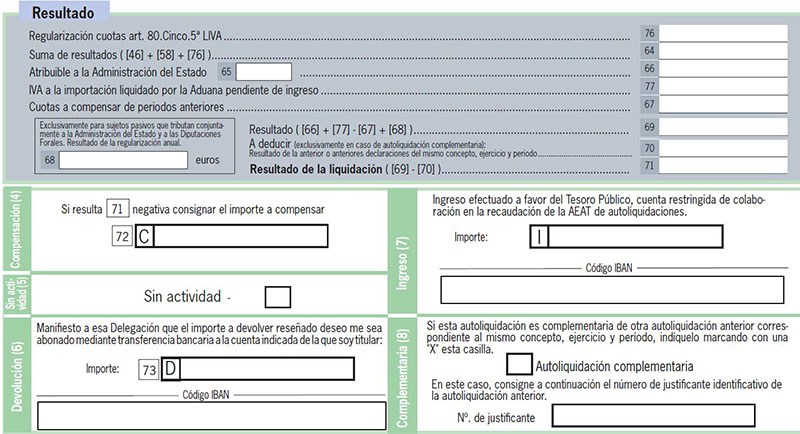

Casilla [64], Suma de resultados: Se consignará, con el signo que corresponda, la suma

del Resultado régimen general (casilla 46), del Resultado régimen simplificado (casilla 58) y de casilla 76.

-

Casilla [65]: los empresarios que tributen conjuntamente a la Administración del Estado

y a las Diputaciones Forales del País Vasco o a la Comunidad Foral de Navarra, consignarán en esta casilla

el porcentaje del volumen de operaciones en territorio común, es decir deberán especificar qué porcentaje

de su actividad se realiza en territorio común. Los demás sujetos pasivos consignarán en esta casilla el 100%.

-

Casilla [66], Atribuible a la Administración del Estado: se hará constar el resultado

que corresponde a la Administración del Estado antes de practicar la compensación de cuotas de periodos

anteriores. El importe de esta casilla coincidirá con el de la casilla [64], excepto si el sujeto pasivo

debe tributar conjuntamente a la Administración del Estado y a las Diputaciones Forales del País Vasco

o a la Comunidad Foral de Navarra.

-

Casilla [77], IVA a la importación liquidado por la Aduana pendiente de ingreso: se hará

constar el importe de las cuotas del Impuesto a la importación incluidas en los documentos en los que

conste la liquidación practicada por la Administración recibidos en el periodo de liquidación. Solamente

podrá cumplimentarse esta casilla cuando se cumplan los requisitos establecidos en el artículo 74.1 del

Reglamento del Impuesto sobre el Valor Añadido. Esta casilla se habilita para los periodos de liquidación

iniciados a partir del 1 de febrero de 2015, puesto que el ejercicio de esta opción debió ejercerse

excepcionalmente para el ejercicio 2015 en el mes de enero.

-

Casilla [67], Cuotas a compensar de periodos anteriores: se hará constar, con signo positivo,

el importe de las cuotas a compensar procedentes de períodos anteriores. Si el sujeto pasivo tributa

conjuntamente a varias Administraciones, consignará en esta casilla, exclusivamente, el saldo a compensar

contra la Administración del Estado.

-

Casilla [68], Regularización anual: en la última autoliquidación del año (la del período 4T

o mes 12) se hará constar, con el signo que corresponda, el resultado de la regularización anual que debe

realizarse por aquellos empresarios que tributan conjuntamente en territorio de la Administración del Estado

y en alguna de las Diputaciones Forales.

-

Casilla [69]: es el resultado de sumar las casillas [66] + [77] – [67] + [68].

-

Casilla [70], A deducir. Exclusivamente en el supuesto de declaración complementaria: se hará

constar el resultado de la última declaración presentada por este mismo concepto, correspondiente al mismo

ejercicio y período, pero exclusivamente si en la declaración anterior se ha realizado un ingreso o se ha

percibido la devolución correspondiente a la misma.

-

Casilla [71], Resultado de la liquidación: consigne en esta casilla el resultado de la

operación indicada con el signo que corresponda: [71] = [69] - [70].

-

Apartado 4, Compensación: Si el resultado de la casilla 71 es negativo podrá consignar

el importe a compensar en la casilla [72].

-

Apartado 5, Sin actividad: si no se han devengado ni soportado cuotas durante el período

a que se refiere la presente declaración marque con una “X” esta casilla.

-

Apartado 6, Devolución: sujetos pasivos inscritos en el registro de devolución mensual.

Si el resultado de la autoliquidación (casilla [71]) es negativo podrá solicitar la devolución del saldo

a su favor, y hará constar el Código Internacional de Cuenta Bancaria (IBAN), Banco o Caja y oficina donde

desea le sea abonada la devolución, así como el importe de la misma. Resto de sujetos pasivos. Si en la última

autoliquidación del año (la del mes 12 o período 4T) el resultado es negativo y desea solicitar la

devolución del saldo a su favor a fin de año, hará constar el número de la cuenta, Banco o Caja y oficina

donde desea le sea abonada la devolución, así como el importe de la misma.

-

Apartado 7, Ingreso: si su liquidación arrojase saldo positivo cumplimente la casilla

con el importe del ingreso. Si efectúa el ingreso mediante adeudo en cuenta cumplimente el Código Internacional

de Cuenta Bancaria (IBAN), de adeudo. El importe coincidirá con el que figura en la casilla 71.

-

Apartado 8, Complementaria: Se marcará con una “X” en la casilla indicada al efecto

cuando esta declaración sea complementaria de otra autoliquidación presentada anteriormente por el mismo

concepto y correspondientes al mismo ejercicio y período. En tal supuesto, se hará constar también en este

apartado el número identificativo de 13 dígitos de la declaración anterior.

Anexo I - Exonerados modelo 390

Como novedad, a partir del ejercicio 2014, se excluye de la obligación de presentar la declaración-resumen anual

del Impuesto sobre el Valor Añadido (Modelo 390) a aquellos sujetos pasivos del Impuesto obligados a la

presentación de autoliquidaciones periódicas, con periodo de liquidación trimestral que tributando solo en territorio

común realicen exclusivamente las actividades siguientes:

- Actividades que tributen en régimen simplificado del Impuesto sobre el Valor Añadido, y/o

- Actividad de arrendamiento de bienes inmuebles urbanos.

Esta exoneración quedará condicionada a que se cumplimente este apartado específico del modelo de autoliquidación

del Impuesto en el 4º T. La exoneración de presentar la Declaración-resumen anual del Impuesto sobre el Valor Añadido

no procederá en el caso de que no exista obligación de presentar la autoliquidación correspondiente al último periodo

de liquidación del ejercicio.

-

Apartado A, Actividades a que se refiere la declaración: se describirá la actividad o actividades realizadas por el sujeto pasivo. Se hará constar el Epígrafe del Impuesto sobre Actividades Económicas, en su caso, de la actividad desarrollada.

-

Apartado D, Operaciones económicas con terceras personas: si el sujeto pasivo ha efectuado con alguna persona o entidad operaciones por las que tenga obligación de presentar la declaración anual de operaciones con terceras personas, marque una “X” en esta casilla.

-

Casilla [80], Operaciones realizadas en el ejercicio: se hará constar el importe total, excluido el propio IVA y, en su caso, el recargo de equivalencia, de las entregas de bienes y prestaciones de servicios efectuadas por el sujeto pasivo durante el año natural.

-

Casilla [81], Operaciones a las que habiéndoles aplicado el régimen especial del criterio de caja hubieran resultado devengadas conforme a la regla general de devengo contenida en el art.75 LIVA: se hará constar el importe de las operaciones realizadas a las que les resulte de aplicación el régimen especial del criterio de caja del IVA, como si a las mismas no les hubiera sido de aplicación el régimen especial del criterio de caja.

-

Casilla [82], Exportaciones, entregas intracomunitarias y otras operaciones exentas con derecho a deducción: se harán constar La suma total de las contraprestaciones correspondientes a exportaciones y operaciones asimiladas.

-

Casilla [83], Operaciones exentas sin derecho a deducción: se hará constar el importe de las operaciones exentas sin derecho a deducción, como las mencionadas en el artículo 20 de la Ley del IVA.

-

Casilla [84], Operaciones no sujetas por reglas de localización o con inversión del sujeto pasivo: se hará constar el importe de las entregas de bienes y prestaciones de servicios no sujetas por aplicación de las reglas de localización (excepto las reflejadas en la casilla 85), así como las a las que sea aplicable la inversión del sujeto pasivo.

-

Casilla [8], Entregas de bienes objeto de instalación o montaje en otros Estados miembros: se hará constar el importe de las entregas de bienes que hayan de ser objeto de instalación o montaje antes de su puesta a disposición, cuando la instalación se ultime en otros Estados miembros de la Comunidad Europea.

-

Casilla [86], Operaciones en régimen simplificado: se hará constar el importe total, excluido el propio IVA y, en su caso, el recargo de equivalencia, de las actividades a las que es de aplicación el régimen simplificado.

-

Casilla [87], Entregas de bienes inmuebles y de inversión y operaciones financieras no habituales: se harán constar el importe de las entregas de bienes inmuebles, sujetas al Impuesto, cuando las mismas no constituyan la actividad habitual del sujeto pasivo.

-

Casilla [88], Total volumen de operaciones: se hará constar el volumen de operaciones determinado de acuerdo con el artículo 121 de la Ley del IVA, es el resultado sumar las casillas [80] + [81] + [82] + [83] + [84] + [85] + [86] - [87].

Preguntas frecuentes

¿Cómo rellenar modelo 303 en Cegid Contasimple?

Para rellenar el modelo 303 en Cegid Contasimple, sigue estos pasos:

- 1. Inicia sesión en tu cuenta de Cegid Contasimple.

- 2. Ve a la pestaña de "Impuestos".

- 3. Haz clic en el modelo "IVA 303".

- 4. Completa los datos requeridos en el formulario, como las bases imponibles y los importes de IVA correspondientes.

- 5. Verifica que los importes en la casilla 69 del modelo 303 de cada trimestre estén correctos.

- 6. Comprueba que la casilla 95 sea igual a la casilla 86.

- 7. Si tienes cuotas pendientes de compensar del trimestre anterior, anótalas en la casilla 85.

- 8. Una vez completados todos los datos, haz clic en "Calcular datos del modelo 303".

- 9. Se te mostrará una pantalla con los cálculos de la liquidación del modelo 303 de hacienda.

- 10. Haz clic en "Descargar fichero y guardar datos" para guardar el archivo en tu disco duro.

- 11. Importa el archivo descargado en el modelo de la Agencia Tributaria para presentar el modelo 303 aeat telemáticamente.

Recuerda que estas instrucciones para el modelo 303 de hacienda te sirven para Cegid Contasimple. También puede ser útil ver el video que te

presentamos sobre cómo rellenar modelo 303 en Cegid Contasimple o buscar un ejemplo de modelo 303 para rellenar.

¿Para qué sirve el modelo 303?

El modelo 303 AEAT es el formulario utilizado para la autoliquidación del Impuesto sobre el Valor Añadido (IVA). Este modelo

permite a las empresas y autónomos declarar y liquidar el IVA repercutido (el que han cobrado a sus clientes) y el IVA soportado (el que han

pagado en sus compras y gastos) durante un período determinado, que puede ser trimestral o mensual, dependiendo del volumen de operaciones del

sujeto pasivo.

En resumen, el modelo 303 sirve para:

- 1. Declarar el IVA repercutido y soportado.

- 2. Calcular la diferencia entre el IVA repercutido y el soportado, resultando en una cantidad a ingresar, a devolver o a compensar.

- 3. Cumplir con las obligaciones fiscales relacionadas con el IVA.

Las fechas de presentación del modelo 303 son:

- Trimestral: Primer trimestre (abril), segundo trimestre (julio), tercer trimestre (octubre) y cuarto trimestre (enero del año siguiente).

- Mensual: Para grandes empresas y otros sujetos que deban presentar mensualmente, se presenta dentro de los primeros 20 días del mes siguiente al período de liquidación.

Ahora que sabes para qué sirve el modelo 303, puedes encontrar las instrucciones para el modelo 303 en el vídeo.

¿Cuáles son las características del modelo 303 trimestral?

El modelo 303 trimestral es un formulario obligatorio para autónomos y empresas en España para la autoliquidación del IVA.

Debe presentarse trimestralmente en abril, julio, octubre y enero. El aeat modelo 303 incluye secciones para identificación, liquidación

del IVA devengado y soportado, y resultado final. También permite declarar operaciones intracomunitarias y exportaciones. La presentación

es electrónica a través de la AEAT. Cegid Contasimple ofrece instrucciones para el modelo 303 y facilita el cálculo automático del IVA,

proporcionando un ejemplo modelo 303 para simplificar cómo se rellena el modelo 303 correctamente.

¿Qué errores hay que evitar al rellenar el modelo 303 para la declaración?

Al rellenar el aeat modelo 303, es muy importante evitar errores como introducir incorrectamente la información de identificación

y omitir ingresos o gastos. Otros errores comunes incluyen cálculos incorrectos de IVA, no compensar saldos anteriores, y declarar mal las

operaciones intracomunitarias. No revisar deducciones y presentar fuera de plazo también son problemáticos. Utilizar Cegid Contasimple puede

minimizar estos errores al proporcionar instrucciones detalladas y cálculos automáticos. Es útil visualizar un ejemplo modelo 303 para rellenar

para aprender a saber cómo se hace este impuesto.

Altres tutorials

| PAS A PAS |

VIDEO-TUTORIALS |

Tutorial pas a pas sobre com emetre factures i generar-les en PDF.

Tutorial pas a pas sobre com crear pressupostos i generar el document PDF.

Tutorial pas a pas sobre com crear albarans i generar el document PDF.

Tutorial pas a pas sobre com utilitzar el mòdul de comptabilitat.

Tutorial pas a pas sobre com pagar, seguretat, mètodes de pagament.

Canviar logotip, posar compte bancari, text personalitzat

Canviar la contrasenya, canviar el meu email d'accés

Poder crear factures de tiquets

Tutorial pas a pas sobre com utilitzar l'eina multi-empresa.

Elements bàsics de la teoria de la comptabilitat de l'autònom i la PIME.

Tutorial pas a pas sobre com pujar documents en el núvol.

Llistat de les preguntes més freqüents de comptabilitat i les seves respostes

Tutorial pas a pas sobre com gestionar cobraments i pagaments de les factures.

Tutorial pas a pas sobre com emetre factures a clients de la UE o de l'estranger.

Tutorial pas a pas sobre com presentar telemàticament els impostos amb el pin24h.

Sincronitza factures amb les Hisendes forals a travès de TicketBAI

Tutorial pas a pas sobre com crear factures amb recàrrec d'equivalència.

Tutorial pas a pas per crear factures rectificatives.

Tutorial pas a pas sobre com donar d'alta un producte.

Tutorial pas a pas sobre com crear una factura en format Facturae.

Tutorial pas a pas sobre com configurar el teu compte de correu electrònic.

Explicació sobre què consisteix el model 303.

Tutorial pas a pas sobre com crear rebuts i generar remeses bancàries als teus clients.

Tutorial pas a pas sobre com gestionar les devolucions de rebuts SEPA.

Dates de cobrament i dates d'enviament de remeses

Explicació sobre com presentar el model 130.

Explicació sobre com presentar el model 303.

Aprèn a emplenar el Model 130 (model de l'IRPF trimestral) de l'Agència Tributària Espanyola...

Explicació sobre com exportar la comptabilitat a a3ASESOR.

Explicació sobre com obtenir el certificat electrònic.

Aprèn a configurar la signatura electrònica de documents

Aprèn a signar electrònicament les factures, pressupostos i albarans en PDF

Aprèn a signar electrònicament els teus fitxers del disc virtual

Aprèn a gestionar l'estoc dels productes del teu magatzem a l'hora de crear factures emeses i albarans

Aprèn què és i com crear fàcilment un bé d'inversió a Contasimple

Aprèn a importar els teus clients i proveïdors a partir d'un arxiu Excel

Aprèn com crear nous usuaris perquè puguin accedir a la teva empresa

Aprèn com funciona el registre de la jornada laboral per a empleats i com consultar els informes d'hores treballades.

Explicació sobre com administrar els gestors.

Tutorial pas a pas per configurar i sincronitzar les vendes de Zettle.

Ja no cal que guardis les factures en paper durant anys!

Importa les teves factures emeses, rebudes o despeses directament al teu compte de Contasimple

Aprèn a registrar les teves factures i despeses amb el lector OCR de Contasimple

Aprèn a sincronitzar els comptes bancaris del teu negoci amb la teva comptabilitat

Aprèn a assegurar la reclamació de les teves factures impagades des del llistat de factures emeses

Afegeix els teus comptes bancaris i sincronitza els teus moviments.

Gestiona les teves etiquetes i vincula-les a tots els teus documents de facturació, comptabilitat i impostos

Aprèn com configurar la safata d'entrada del teu correu electrònic

Aprèn com exportar els teus llibres de registre llestos per a presentar davant la AEAT

|

|

Tornar

|