Com donar-se d'alta com a autònom

Estàs pensant a donar-te d'alta com a autònom per a començar un negoci o iniciar la teva activitat professional? T'expliquem els requisits per a ser autònom, els tràmits que has de seguir per a donar-te d'alta i quines seran les teves obligacions com a autònom.

Requisits per a ser autònom

- Realitzar una activitat econòmica o professional a títol lucratiu per compte propi.

- Has d'emetre factura per als lliuraments de productes o prestacions de serveis que realitzis en l'exercici de la teva activitat.

- La teva activitat com a autònom pot ser la teva font d'ingressos principal o ser secundària. Pots estar treballant com a assalariat de manera simultània (pluriactivitat).

Ordre dels tràmits per a fer-se autònom

Aquests són els passos per a donar-se d'alta com a autònom:

1. Alta a la Seguretat Social

2. Alta a Hisenda

3. Llicències d'obertura i obres

A l'Ajuntament corresponent, en funció del tipus d'activitat que vagis a desenvolupar. Les llicències són diferents a cada municipi.

4. Comunicació d'obertura de centre de treball

Si tindràs treballadors assalariats, has de comunicar l'obertura del centre de treball a la Conselleria de Treball de la teva Comunitat Autònoma.

Com donar-se d'alta com a autònom amb l'ajuda d'un PAE

És important que coneguis l'existència dels punts PAE (Punt d'Atenció a l'Emprenedor). Els PAE t'ajuden a dur a terme tots els tràmits a través del DUE (Document Únic Electrònic). A més, molts PAE ofereixen atenció a l'emprenedor per a resoldre tots els teus dubtes i donar-te la formació que necessitis per a començar el teu negoci.

Alta a la Seguretat Social

Alta al RETA

Per a ser autònom, has de donar-te d'alta al RETA ( Règim Especial de Treballadors Autònoms) de la Seguretat Social.

Com presentar l'alta al RETA:

Enllaç per a donar-se d'alta online en el règim especial de treballadors autònoms (RETA). Recorda que si vas a un punt PAE, t'ajudaran a realitzar tots els tràmits de manera simultània a través del DUE. Enllaç al model TA.0521.

Per a poder fer aquest tràmit, és important que ja tinguis un número d'afiliació a la Seguretat Social. Si no en tens, el primer pas serà que t'afiliïs a la Seguretat Social.

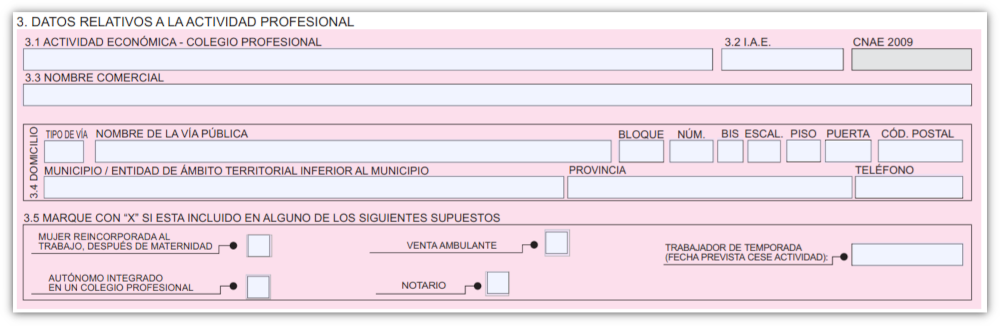

Per a donar-te d'alta al RETA (Seguretat Social), hauràs d'emplenar la següent informació:

- Epígraf (o epígrafs) de l'IAE al qual correspon l'activitat que començaràs.

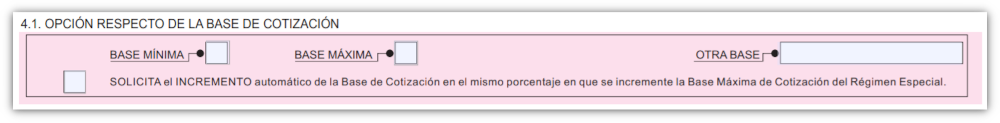

- Base de cotització triada.

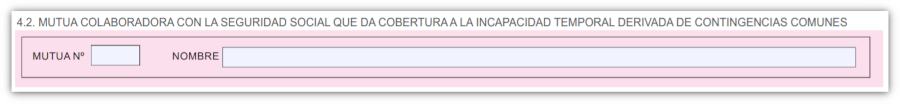

- Mútua Col·laboradora amb la Seguretat Social que tries per a donar cobertura a les contingències professionals, incapacitat temporal i cessament d'activitat. Més informació sobre les cobertures.

Termini per a donar-se d'alta com a autònom a la Seguretat Social

Has de donar-te d'alta al RETA abans de donar-te d'alta a Hisenda, o fer-ho de manera simultània.

Pots donar-te d'alta com a autònom a la Seguretat Social fins a 60 dies abans de donar-te d'alta a Hisenda.

Per què és tan important? Perquè si et dónes d'alta a Hisenda abans que a la Seguretat Social, pots ser sancionat. L'alta a l'Agència Tributària marca l'inici de la teva activitat econòmica, de manera que no pots començar la teva activitat sense estar donat d'alta com a autònom a la Seguretat Social.

Començaràs a cotitzar a partir de la data d'inici d'activitat marcada per l'alta a Hisenda. És a dir, no pagaràs quota d'autònoms fins que arribi la data que hagis marcat com a alta a l'Agència Tributària.

Alta a Hisenda

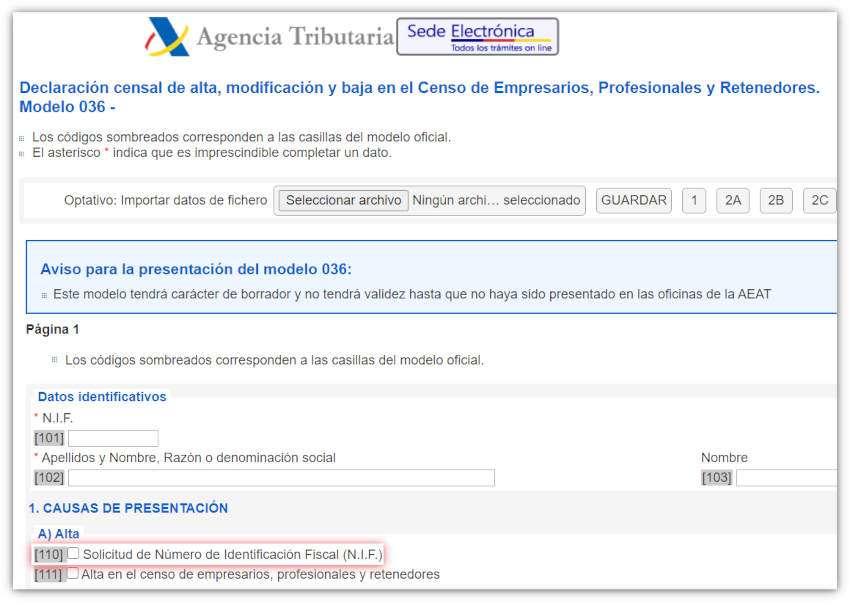

Les declaracions censals d'alta (model 036 i model 037) també poden realitzar-se mitjançant el Document Únic Electrònic (DUE) en un punt PAE.

Els PAE utilitzaran el sistema de tramitació telemàtica del Centre d'Informació i Xarxa de Creació d'Empresa (CIRCE). El model 036 i el model 037

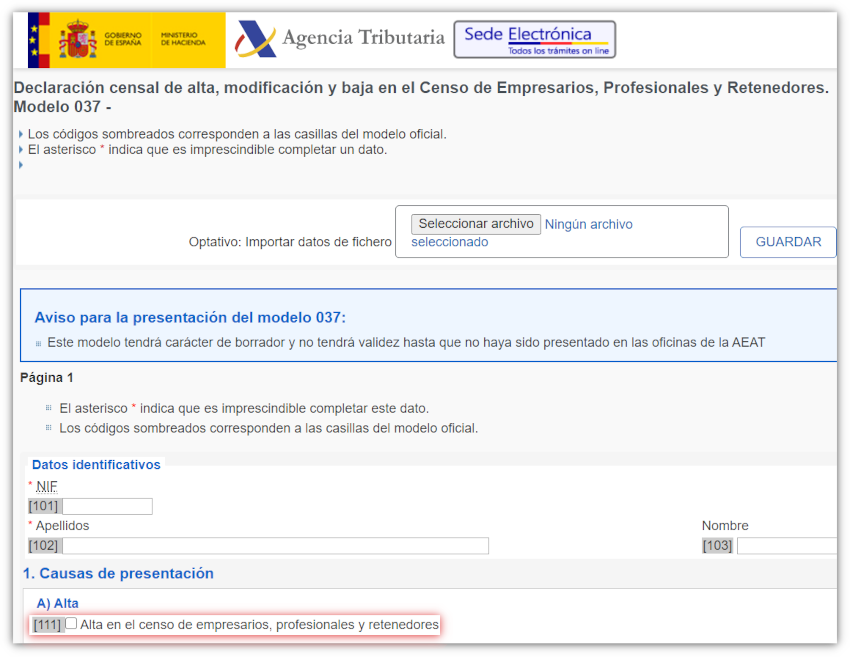

Per donar-se d'alta a l'Agència Tributària, s'ha de presentar la declaració censal (model 036 o 037). Recorda que pots realitzar aquest tràmit a través del DUE (Document Únic Electrònic) amb l'ajuda d'un PAE com t'acabem d'explicar. El model 037 és una versió simplificada del model 036 que poden utilitzar la major part d'autònoms persones físiques residents a Espanya, sempre que no es constitueixin en societat. NO poden presentar el model 037 els qui estiguin inclosos en els següents casos:

- Règims especials de l'IVA que no sigui el simplificat.

- Règim de recàrrec d'equivalència.

- Règim especial del criteri de caixa.

- Agricultura, ramaderia i pesca.

- Els qui estiguin inscrits en el Registre d'Operadors Intracomunitaris (ROI) o en el Registre de Devolució Mensual (REDEME) o altres registres especials.

- Els qui realitzin vendes a distància.

- Si estaràs subjecte a Impostos Especials, o a l'Impost sobre Primes d'Assegurances.

- Si satisfàs rendiments del capital mobiliari.

Quin és el meu NIF i com el sol·licito?

Quan et dónes d'alta com a autònom persona física (és a dir, no et constitueixes en societat), el teu Número d'Identificació Fiscal coincideix amb el teu número de DNI si ets nacional espanyol; o el teu NIE si ets estranger. En el cas que et constitueixis en societat, la sol·licitud del NIF es fa a través del model 036 (casella 110).

Sol·licita el NIF IVA si compraràs o vendràs en altres països de la UE (Operacions Intracomunitàries)

Si compraràs o vendràs en altres països de la Unió Europea, sol·licita en el mateix moment també el NIF IVA. Per a això necessites utilitzar el model 036 i seleccionar les caselles 582 i 584 (alta en el Registre d'Operadors Intracomunitaris, ROI). Hauràs de presentar el model 349 periòdicament. Model 037

El model 037 de declaració censal simplificada consta de tres pàgines i podrà ser utilitzat per a sol·licitar l'alta. El model 037 es conforma de 3 pàgines:

- 1. Causes de presentació (pàgina 1): Motiu pel qual estàs presentant el model 037: alta (casella 111), baixa o modificació.

- 2. Identificació (pàgina 1): Dades identificatives (NIF, nom, cognoms…)

- 3. Impost sobre la Renda de les Persones Físiques – IRPF (pàgina 2): Marca si estàs obligat a realitzar pagaments fraccionats a compte de l'IRPF. Marca el règim d'estimació a l'IRPF pel qual tributaràs:

-

- Estimació objectiva (conegut com a Mòduls)

Recorda que si estàs obligat a realitzar pagaments fraccionats a compte de l'IRPF hauràs de presentar el model 130 trimestral i, en tot cas, el model 100 anual (Declaració de la Renda).

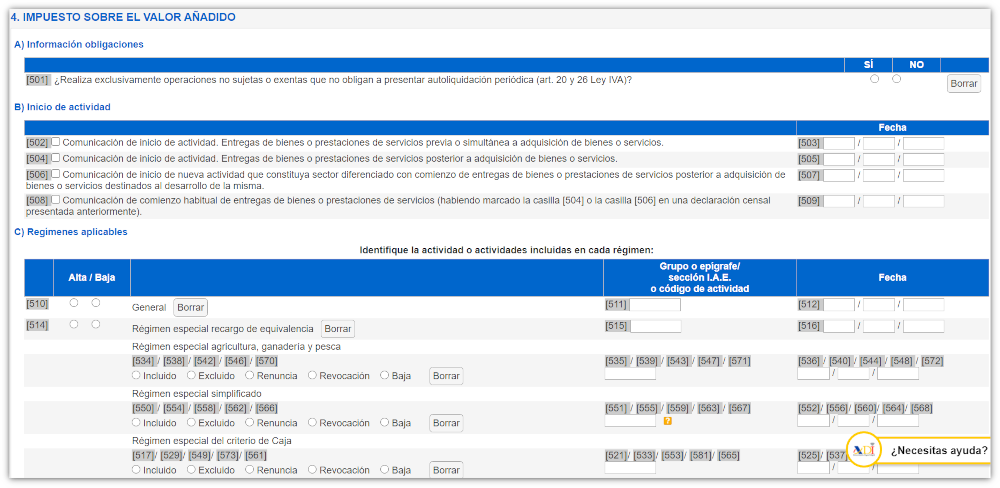

- 4. Impost sobre el Valor Afegit – IVA (pàgina 2): Indica la data en la qual s'inicia l'activitat, si realitzes operacions exemptes o no i el règim d'IVA aplicable.

Si les teves operacions estan subjectes a l'IVA, recorda que hauràs de presentar el model 303 trimestral i el model 390 anual.

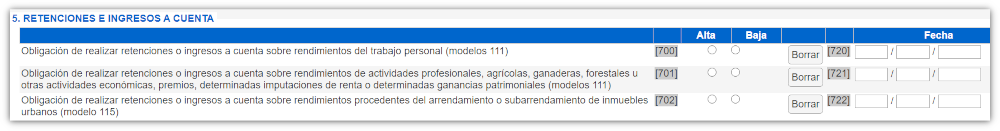

- 5. Retencions i ingressos a compte (página 3): Marca les caselles 700 i 720 en el cas de tenir treballadors, o les caselles 701 i 721 en el cas de rebre prestacions de serveis d'autònoms professionals o un altre dels supòsits enumerats; la qual cosa significarà la teva obligació de presentar el model 111 trimestral i model 190 anual. D'altra banda, si llogaràs una oficina o local per a desenvolupar la teva activitat hauràs de marcar les caselles 702 i 722. Si és el cas, hauràs de presentar el model 115 trimestral i model 180 anual.

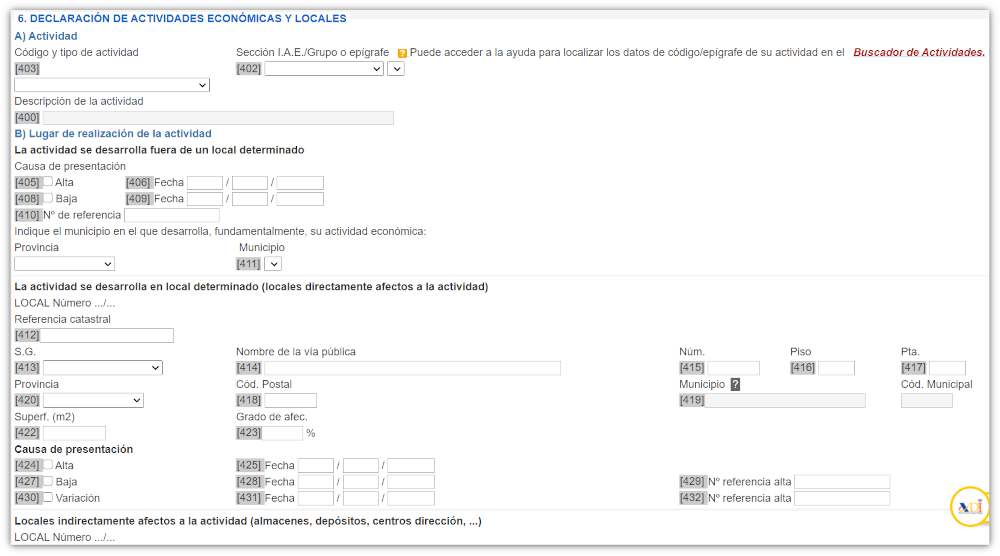

- 6. Declaració d'activitats econòmiques i locals (página 3): Finalment, hauràs de declarar l'activitat o activitats econòmiques que vagis a desenvolupar amb el seu corresponent epígraf de l'IAE, així com les dades en el cas de desenvolupar aquesta activitat en un local. Recorda que si tens més d'una activitat, hauràs d'emplenar una fulla per a cadascuna.

En aquest enllaç de l'Agència Tributària trobaràs una guia completa sobre com emplenar la teva declaració censal

En aquest enllaç de l'Agència Tributària trobaràs una guia completa sobre com emplenar la teva declaració censal. De nou, et recordem que pots realitzar tant l'alta a la Seguretat Social com a Hisenda a través del DUE en un punt PAE.

Obligacions de l'autònom

Al ser un autònom treballador per compte propi, has de realitzar totes aquelles gestions que normalment una empresa realitza a nom del seu treballador:

- Cotitzar a la Seguretat Social (pagar la quota d'autònom). Si és la primera vegada que et dónes d'alta com a autònom, podràs gaudir de la tarifa plana de 60€ durant el primer any, i després s'anirà incrementant gradualment fins al tercer any.

- Presentar els impostos corresponents a la teva activitat econòmica o professional (com ja t'hem anat indicant en fer referència als models d'impostos que afecten cada punt de l'apartat anterior sobre el model 037).

- Emetre factura per tots els teus treballs i vendes realitzats, així com registrar les factures dels teus proveïdors i altres despeses i amortitzacions.

- Portar la teva comptabilitat d'autònom al dia mitjançant els teus llibres registre.

Puc facturar sense ser autònom?

Hauràs de donar-te d'alta a Hisenda en tot cas per a declarar i pagar l'IVA i l'IRPF corresponents.

Per a poder facturar sense estar donat d'alta a la Seguretat Social has de complir 2 requisits:

- que es tracti d'un treball esporàdic no recurrent

- i que no superis el SMI (Salari Mínim Interprofessional)

Compte, hi ha activitats en les quals es presumeix la habitualitat. Per exemple, si obres una botiga online.

|